En un contexto económico que pronostica una fuerte recesión generada por la mala administración económica y política del macrismo, es muy poco lo que puede hacer el BCRA para frenar la tasa de expectativa de depreciación de nuestra moneda por lo cual la puja tasa de interés versus valor del dólar está perdida y la economía real seriamente dañada. La fuga de capitales depende de la decisión de los grandes operadores de nuestro territorio que no están dispuestos a limitar sus ganancias en dólares ni a invertir en un país que no crece.

Por Horacio Rovelli*

Es nuestro tipo de cambio de referencia y permite comparar todos nuestros costos y precios (de factores –trabajo por ejemplo- bienes y servicios) con el resto del mundo.

En teoría económica en el largo plazo el tipo de cambio está determinado por la productividad, pero en nuestro país tenemos productividades muy distintas entre la producción primaria (esencialmente la soja) y la industria, y esto es así al contar con la tierra más fértil del mundo, de manera tal que de las 32 millones de hectáreas que destinamos al cultivo, 20 son para producir soja, y se declara una cosecha anual de 60 millones de toneladas por año, quiere decir que la producción media es de 3 toneladas por hectáreas, obviamente es mayor (y es el mayor rinde en el mundo) en la zona núcleo (norte de la Pcia de Bs As, y sur de Santa Fe y Córdoba).

El gobierno de Macri comenzó con un tipo de cambio alto, de allí que pasó de $ 9,70 que era el valor oficial el 9 de diciembre de 2015, a $ 13,60 para el día 16 de ese mes que el ministro Prat Gay dijo que se liberaba el tipo de cambio (devaluación del 40%), a lo que se suma que se le eliminaron todas las retenciones de los cultivos, a excepción de la soja que se le disminuyó en 5 puntos. A cambio de eso los grandes acopiadores y exportadores se comprometieron a liquidar U$s 400 millones por día, con lo que aseguraba una oferta importante en el mercado de cambio local.

Pero en lugar de ello, y según informa la página oficial de CIARA -CEC (Principales productores y exportadores de Aceite y de Cereales), liquidaron divisas desde el 1 de enero al 18 de marzo 2016 por 5.288.676.263 dólares. Si a ese importe le sumamos lo que declaran haber liquidado desde el 10 de diciembre al último día hábil del año pasado, 2.062.002.883 millones, conforman 7.350.679.146 millones de dólares, que por el propio proceso de liquidación lleva su tiempo (generalmente seis meses, que es lo que tarda en cobrarse la Letra de Cambio o la Carta de Crédito o el documento que es instrumento de la operación comercial), de los cuales aproximadamente el 35% de ese total (unos U$s 2.600 millones) lo hicieron ingresar como anticipo de la exportación, quiere decir que en 15 semanas ingresaron 173 millones de dólares por semana (que es menos del 10% de los 2.000 millones de dólares por cinco días hábiles que afirmó el ministro Prat Gay).

De igual manera paso con su aseveración en ese 16 de diciembre de 2015, que en tres o cuatro semanas ingresarían al país entre 15.000 a 20.000 millones de dólares; hoy sabemos que ingresaron solamente 5.000 millones de dólares, que se hizo con el consorcio de los bancos de siempre: HSBC, JP Morgan y Santander aportaron U$s 1.000 millones cada uno, mientras que el Deutsche, BBVA, Citi y UBS, lo hicieron por U$s 500 millones, solo a 11 –once- meses de plazo (vencimiento 21 de diciembre 2106) y se tuvo que dar en garantía títulos por 10.000 millones de dólares.

Las Reservas Internacionales del BCRA al 9 de diciembre de 2015 ascendían a U$s 25.092 millones, y pese a las liquidaciones de anticipo de exportaciones de cereales y aceites por unos U$s 2.600 millones, al 21 de marzo 2016 las reservas fueron de U$s 24.149 millones (más los U$S 5.000 millones dan los U$S 29.149 millones de ese día), quiere decir que la demanda de dólares por los sectores de la población que pueden comprarlo, y más compran cuando mayor es el poder adquisitivo que se tiene, fue tal que lo que ingresó de liquidación de divisas se fugó. O también se puede ver como que el BCRA le vendió a los que demandaron dólares en sólo cien días, más del 50% de lo que se tomó en préstamo para teóricamente fortalecer las reservas internacionales del BCRA.

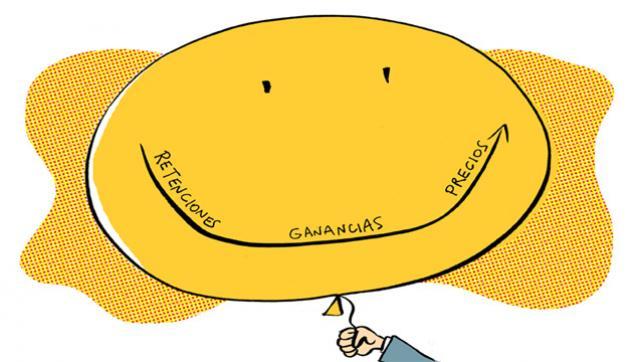

Si a ese desmanejo le sumamos que para “desarmar” posiciones tomadas en dólares por los bancos el BCRA corta las LEBAC (letras del BCRA) a una tasa del 38% anual, y que los grandes formadores de precios y comercios emprendieron una carrera desenfrenada que anula la devaluación inicial, podemos apreciar que sostener, como dice la nota de Claríndel 24 de marzo de 2016 firmada por Fernández Canedo, que ahora el problema puede ser el atraso cambiario, es afirmar que toda la política económica llevada por el presidente Macri significa un rotundo fracaso.

El impacto de la suba de los precios por la devaluación disminuye la capacidad adquisitiva del salario y de las jubilaciones, y con ello de toda la producción ligada al mercado interno, agravada por el alto costo del financiamiento -con lo que significa sostener stocks que no se pueden vender-, por ende influye sobre los niveles de ocupación y de informalidad, con lo que el deterioro del cuadro social es el costo del ajuste que hace rentable los activos del país.

Es ese cambio en el marco macroeconómico que vuelve a potenciar la puja dólar contra tasa de interés, en lugar de impulsar el crecimiento, la producción, la inversión y el trabajo, en un circuito virtuoso en que crecía la demanda y arrastraba todas las demás variables

La esencia de la propuesta inicial del Plan A de Macri consistía en devaluar de manera tal que el tipo de cambio creciera más que las tasas de interés, que el promedio de los precios y que los salarios, generando una transferencia de ingresos de los asalariados y de los pequeños y medianos productores a favor de los sectores más concentrados, del sector financiero y a los exportadores. Una segunda etapa era que una vez producida la devaluación se asegurara que las tasas de interés local sean mayores que las nuevas depreciaciones cambiarias, propiciando el ingreso de capitales especulativos en una nueva versión de la bicicleta financiera de Martínez de Hoz y de Cavallo.

Las empresas de primera línea pueden conseguir financiamiento externo, obtienen tasas negativas con respecto a la inflación (y menores a los que ellos suben sus precios), pero es exactamente al revés con las pequeñas y medianas empresas, que perciben tasas usurarias, confiscadoras de su capital, al ser muy superiores a lo que pueden (si es que pueden) aumentar sus importes, obligándolas a financiarse con recursos propios (que por su dimensión son escasos), retrocediendo lo que se había avanzado en los años anteriores, donde el crédito a las PyMes alcanzó a ser del 40% del total de créditos bancarios en pesos otorgados en el año 2013.

Paralelamente y corroborando el estado de situación, la combinación del menor nivel de actividad y de las tasas de interés vigente, es que se incrementa la cantidad y el monto de cheques rechazados, con lo que se apuntala el trillado camino de quiebras y cierres de empresas, con concentración y acumulación de las grandes que se quedan con el mercado, la más de las veces importando el insumo o bien.

Si a todo ese dislate le agregamos el desfinanciamiento del sector público con una serie de medidas desordenadas, pero que implican menores ingresos al fisco como fue la eliminación de los derechos de exportación (retenciones) y la baja en los de la soja antedichas, más disminución de alícuotas de impuestos de bienes suntuarios, que agregadas a las políticas recesivas implican menor recaudación del IVA, de Ganancias, y de todos los gravámenes ligados al nivel de actividad y al empleo (por ejemplo los aportes previsionales). Semejante inconsecuencia es lo que les hace justificar (en su lógica) el endeudamiento, y con ello reconocer exacerbadamente la acreencia de aquellos tenedores de títulos públicos nacionales argentinos (Fondos Buitre) que no habían ingresado en los dos canjes que se hicieron en los años 2005 y 2010, que significan básicamente mayor endeudamiento (y por ende pagar mayores servicios de la deuda en el futuro inmediato).

Igual razonamiento los lleva a esterilizar la creación de dinero que como dice el periodista de Clarín en la nota citada: "El stock de letras que colocó el Banco Central ronda los $ 400 millones, que, colocados al 38%, daría la friolera de unos $ 140 mil millones al año de intereses. Sólo para tener una idea: esos $ 140 mil millones son la mitad de los seguros de cambio que regaló Alejandro Vanoli en sus últimos meses de titular del Central y representan casi el 90% del dinero que el Central tiene previsto pasarle este año a Hacienda para cubrir el déficit”.

En síntesis, en todo este contexto generado por la mala administración y política económica del macrismo, es muy poco y coyuntural lo que puede hacer el BCRA para frenar la tasa de expectativa de depreciación de nuestra moneda, por lo tanto, la puja tasa de interés vs valor del dólar está perdida (además del daño irreparable a la economía real y su rol de beneficiar al capital financiero y a la concentración económica), la fuga de capitales depende de la decisión de los grandes operadores de la economía de nuestro territorio, que si bien entiende al gobierno como afín, no están dispuestos a limitar sus ganancias y la dolarización de la misma para un país cuyo pronóstico cierto es que cae en una fuerte recesión (y no van a invertir en lo que no crece), que siempre se sabe cómo se entra pero nunca cómo y cuándo se sale.

Estamos destinados a un ciclo perverso de devaluación, alcanzada al poco tiempo por la inflación, y nuevo ajuste del tipo de cambio, y nueva suba de las tasas de interés para que no se pasen al dólar, conformando un circuito perverso y regresivo contra el salario y el empleo, en que paradójicamente las variables se frenan si decae el nivel de actividad, donde solo prevalecen los nichos de reproducción del capital que en la Argentina son pocos, el campo, las actividades extractivas y algún tipo de industria (aceitera, siderúrgica, y no más), y siempre sin importarle el daño ambiental.

Un país para pocos y donde los demás sobreviven como pueden. El problema para que se pueda cumplir es que los demás son la mayoría y tienen derecho a voto.

Buenos Aires, 28 de marzo de 2016

*Economista especializado en temas fiscales y monetarios. Profesor de Política Económica en la Universidad de Buenos Aires. Ex Director de Políticas Macroeconómicas del Ministerio de Economía

Los trabajadores del Estado se encuentran en estado de alerta ante una fecha clave. El 31 de marzo es el día en el que el Gobierno nacional decidirá si pone fin o continúa con unos 25 mil contratos que fueron prorrogados por el ministerio de Modernización para su revisión, lo cual no impidió que en el medio todos los ministerios hayan avanzado en la desvinculación de personal.

Los trabajadores del Estado se encuentran en estado de alerta ante una fecha clave. El 31 de marzo es el día en el que el Gobierno nacional decidirá si pone fin o continúa con unos 25 mil contratos que fueron prorrogados por el ministerio de Modernización para su revisión, lo cual no impidió que en el medio todos los ministerios hayan avanzado en la desvinculación de personal.

Se llevará a cabo la primera experiencia de trueque en la zona después de más de una década. Foto: archivo

Se llevará a cabo la primera experiencia de trueque en la zona después de más de una década. Foto: archivo

Luis Barrionuevo, Hugo Moyano y Antonio Caló

Luis Barrionuevo, Hugo Moyano y Antonio Caló